我们喜欢FOF基金最大的理由是,FOF基金经理没有那么鲜明的个性,没有科技FOF基金经理、消费FOF基金经理、医药FOF基金经理。所有的FOF基金经理都是以投资者为核心的,都是绝对收益概念的。而从这个方向继续说,公募基金最大的痛点之一就是,投资者无法将自己的风险承受能力和具体的基金相匹配,这个匹配,靠风险调查问卷没有用,更多的是靠投资者的想象去完成,而实际上,大家往往会高估了自己的风险承受能力,所以才导致低点赎回,不断的重复着高买低卖反复亏钱的游戏。

而对于各种销售渠道的推荐,当然是以销售任务和考核为目的,就更不是投资者了。

FOF基金的离散程度更小

我们先来看一组数据,截至2022年5月20日,市场上一共有394只公募FOF基金份额,其中,2022年之前成立的有312只(债券型4只,股票型9只,混合型299只)。混合型FOF中,今年以来收益最高的是创金合信久来福3个月持有A,0.2097%的正收益;最差的是汇添富积极投资核心优势三个月持有期,今年以来-22.96%。同样,2022年之前成立的偏股混合型基金有2683只,其中今年以来收益最高的是万家精选A,今年收益29.50%;最差的是同泰惠选C,今年收益-35.85%。我们想表达的是:FOF基金的收益区间更集中,离散程度更小。

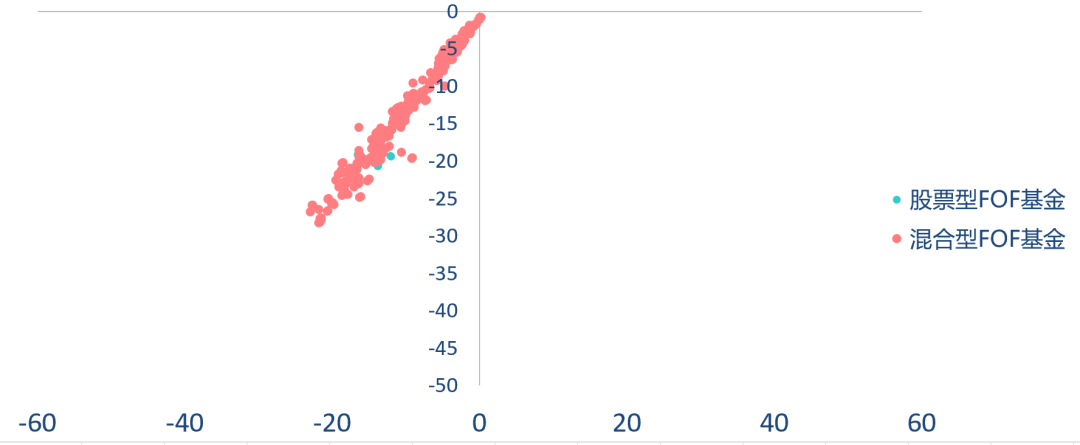

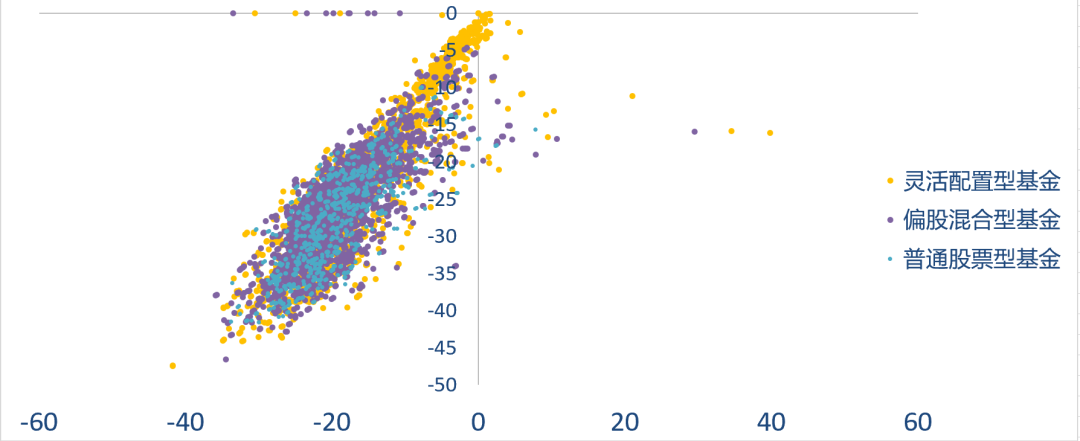

如果把A股、普通股票型基金、偏股混合型基金、灵活配置型基金、FOF混合型基金、FOF股票型基金今年以来的收益和最大回撤分别放在坐标轴内,大家就会发现更明显的区别,为了更直观,我们把普通权益基金和FOF基金分两张图表示:

1、股票型FOF基金和混合型FOF基金的收益和风险位置图

横轴为今年以来收益,纵轴为今年以来按照日净值计算的最大回撤

2、权益类基金的收益和风险位置图

横轴为今年以来收益,纵轴为今年以来按照日净值计算的最大回撤

3、如果我们把A股再放进去,就会更明显。我们再类比一下:

数据来源:wind,统计日期2022.01.01-2022.05.20

横轴为今年以来收益,纵轴为今年以来按照日净值计算的最大回撤

所以,我们认为FOF基金经理是更“亲民”的。

FOF基金经理盘点

1、基金经理年轻化

截至目前,市场上一共有126位FOF基金经理,按照基金经理年限分布如下:

FOF基金经理的平均管理年限为2.55年,而且80%以上的FOF基金经理管理年限都在4年以内,年轻化更为明显。

其中,管理年限的最长的十位基金经理如下:

2、管理规模集中度较高

我们梳理了FOF基金经理的管理规模(仅统计FOF产品),首尾差异非常大,第一名兴全基金的林国怀管理规模达到275.61亿,而最后一位FOF基金经理的管理规模只有0.02亿。管理规模前十大FOF基金经理如下:

3、业绩-债券型FOF

目前市场上一共有10只债券型FOF,成立时间最早的是2021年8月25日成立的平安盈盛稳健配置三个月持有A,成立时间都很短,而且其中6只都是2022年才成立,业绩没有可比性。

4、业绩-股票型FOF

目前市场上有11只股票型FOF基金,成立时间最早的是2020年5月15日成立的浙商汇金卓越优选3个月产品;除此之外,有9只份额是2021年11-12月成立,2只份额是2022年4月成立,所以,业绩最长时间也就半年左右,依然不足以评价基金经理。今年以来,2022年之前成立的份额中,表现最好的是张荣管理的创金合信景气行业3个月持有A/C,收益分别为-10.35%和-10.49%。

5、业绩-混合型FOF

一共有373只混合型FOF基金份额,其中,有2018年完整业绩的10只;2019年32只,2020年104只,2021年175只,2022YTD368只。如果要求的业绩时间过长,很多FOF基金经理就会被剔除,所以,2021至今的业绩可操作性最强。

我们按照

(1)2021年业绩前50%

(2)2022年业绩前50%

(3)2021至今最大回撤小于-15%

(4)在此期间未更换过第一基金经理

筛选出的基金份额如下:

最终有5只基金份额入选,而且从收益和回撤数据来看,目测都是固收+的产品。

我们有点不甘心,从收益的角度再看一下:

我们发现,2021年收益由高到低排,2021收益领先的选手,2022年的亏损已经大幅度超越了2021,除了一个人——占冠良(安信安信禧悦稳健养老目标一年)。这只基金2021年取得了9.71%的正收益,而且,2022年以来亏损只有-4.99%,比起其它FOF基金,好了很多。

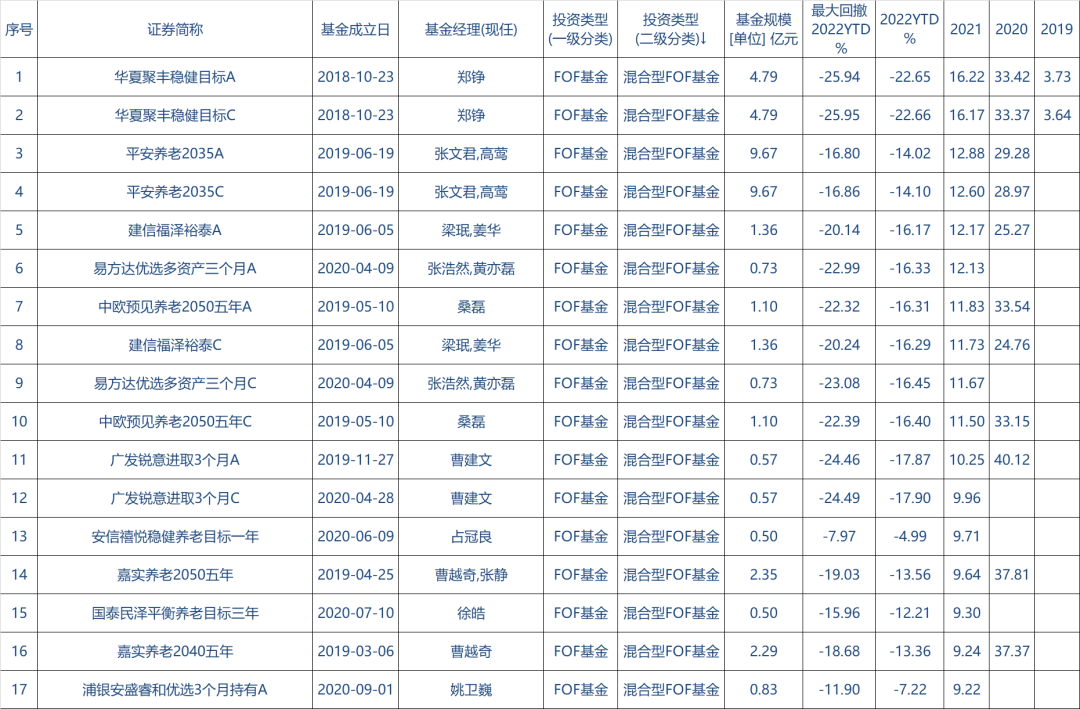

6、养老目标FOF基金

除了上面所说的394只FOF基金,国家自2018年9月开始发行目标养老基金,这类基金会设定一个退休期限(比如2045),然后投资权益资产的仓位会随着退休期限的临近而逐步降低。

截至2022年5月20日,一共有85只养老目标基金份额,同样,考虑到可操作性,按照如下标准筛选:

(1)2021年度前50%

(2)2022年度前50%

(3)最大回撤不超过-15%

(4)2021至今没有更换过第一基金经理

得到的结果如下:

写在最后

我们对FOF投资的期望在于,希望未来会产生出更多,以投资者体验为中心的优秀的FOF基金经理,但是,这里要强调的是,FOF投资也需要足够多的普通公募基金作为工具和原材料,不然FOF基金经理也会遭遇“巧妇难为无米之炊”的尴尬境地。

另外,虽然FOF投资在中国也有很多年的时间了,但第二次生命的崛起也就是从2018年开始,甚至可以说从2021年开始,所以,历史业绩还是非常短暂的,公开信息还无法判断谁的水平高或者低。不过,唯一让我们笃定的是,FOF的基金决定了其以投资者利益为核心的特征,我们相信,这将或早或晚带来投资者更多的认可。